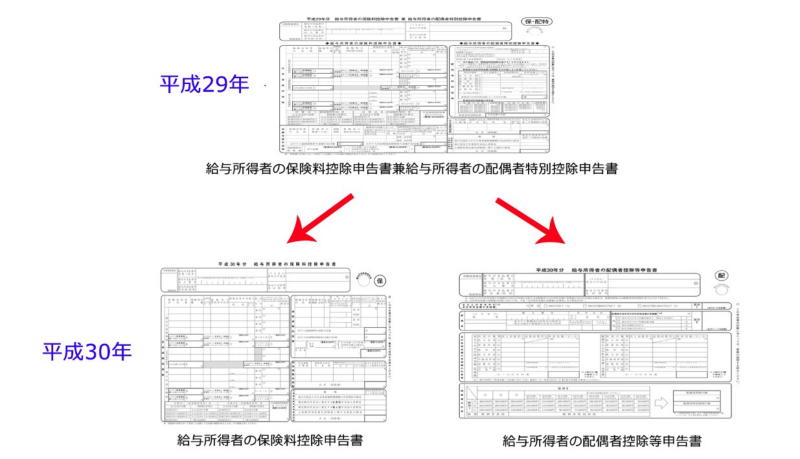

2018年(平成30年)から年末調整の用紙が変更になりました。これまで1枚だったものが2枚になったのです。戸惑われている方もいるのではないでしょうか。

1枚が2枚になっただけではない

平成30年分の年末調整用の書類を渡されて、

「あれ?」

と思った方も多いのではないでしょうか。

前年までは、

「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」

だったものが、平成30年からは

「給与所得者の保険料控除申告書」

と

「給与所得者の配偶者控除等申告書」

の2枚に別れました。

名称からわかるように、もともと2つの申告書を1枚にしていたのです。

ただし、それを単純に2枚に分けたということではありません。

配偶者控除の変更点

配偶者控除とは配偶者の合計所得金額が38万円以下の場合に適用されうる所得控除です。

パートや会社員のような給与所得者(不動産収入のような他の所得がない場合)は年収が103万円以下で合計所得金額が38万円以下になります。

平成29年までは配偶者の合計所得金額が38万円以下であれば、配偶者控除を一律で受けることができました。

しかし、平成30年からは控除を受ける本人の合計所得金額によって配偶者控除の控除額が変わることになりました。

配偶者特別控除の変更点

配偶者特別控除は配偶者の合計所得金額が38万円超から123万円以下の場合に適用されうる所得控除です。

平成29年の場合は以下の条件を満たした場合に、配偶者の合計所得金額に応じた控除額を控除することができました。

・配偶者の合計所得金額が38万円超76万円未満

・本人の合計所得金額が1,000万円以下

平成30年からは適用されうる配偶者の合計所得金額の範囲が拡がりました。

以下の条件を満たした場合に、配偶者の合計所得金額と本人の合計所得金額に応じた控除額を控除することがでるようになりました。

・配偶者の合計所得金額が38万円超123万円未満

・本人の合計所得金額が1,000万円以下

記入者が気をつける点は一つだけ

年末調整計算はは会社側がするので、記入者は計算のもととなるデータを記入するのですが。

「給与所得者の保険料控除申告書」は、ほぼ変わっていないので、ここでの説明は割愛します。

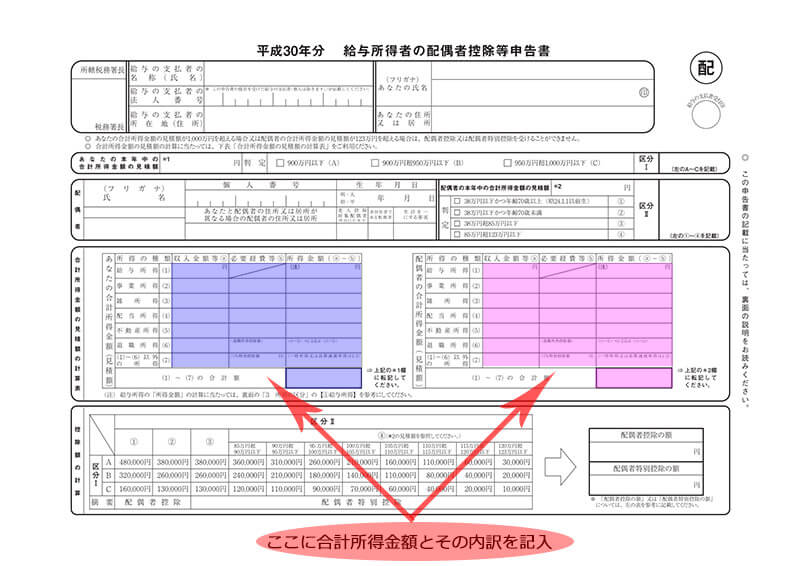

「給与所得者の配偶者控除等申告書」に記入すべきデータでの変更点は一つだけです。

それは配偶者控除が適用される方が ”あなたの合計所得金額(見積額)” と ”配偶者の合計所得金額(見積額)” を記入することです。

2017年と比較すると以下のようになります。

配偶者控除の適用を受ける方

2017年

あなたの合計所得金額(見積額) → 記入なし

配偶者の合計所得金額(見積額) → 記入なし

2018年

あなたの合計所得金額(見積額) → 記入あり

配偶者の合計所得金額(見積額) → 記入あり

配偶者特別控除の適用を受ける方

記入するデータには変更はありません。

2017年

あなたの合計所得金額(見積額) → 記入あり

配偶者の合計所得金額(見積額) → 記入あり

2018年

あなたの合計所得金額(見積額) → 記入あり

配偶者の合計所得金額(見積額) → 記入あり

合計所得金額を記入する場所

その他の記入項目

その他の記入項目は上記の

”あなたの合計所得金額(見積額)” と ”配偶者の合計所得金額(見積額)” から導かれるもの

と

氏名、住所、個人番号等の基本的なもの

になります。

コメント